18h13 – Encerramos nossa cobertura. Confira os destaques da bolsa de hoje.

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

18h06 – Mercado Livre: a história da empresa de tecnologia mais valiosa da América Latina

17h39 – Via (VIIA3) e MRV (MRVE3) são maiores altas da bolsa hoje; Rede D’Or (RDOR3) também é destaque

As ações da Via (VIIA3) e da MRV (MRVE3) foram os destaques positivos, subindo, respectivamente, 6,27% e 3,83%, seguidas pelas ações da Rede D’Or (RDOR3), com mais 5,03%, e SulAmérica (SULA11), com ganhos de 3,65%.

O papel ON da MRV subiu forte após Credit Suisse elevar recomendação de neutra para compra. Os da Via estendem uma sequência de alta,, tendo subido mais de 11% nos últimos cinco dias.

Já a Rede D’Or avança após uma nova operação de compra das ações da SulAmérica – o que impulsionou os papeis das duas companhias. Com a compra, a rede de hospitais particulares alcançou o equivalente a 12% do capital social da seguradora.

As Units do Inter ([ativo=BIDI11) e as preferenciais do Banco Pan (BPAN4), do outro lado, foram os destaques negativos da sessão, recuando, respectivamente, 6,43% e 5,28%, seguidas das ações da Americanas (AMER3), com perdas de 4,33%.

As ações de empresas de tecnologia sofreram na sessão de hoje com a elevação da curva de juros, pois necessitam de capital intensivo para expansão de seus negócios.

17h27 – Moody’s atribui rating de longo prazo “BBB-.br”, com perspectiva estável, para Banco Pine (PINE4)

De acordo com o relatório da agência, “os ratings atribuídos ao Pine refletem o seu modelo de negócios em fase de consolidação, baseado em empréstimos de curto prazo, como capital de giro e antecipação de recebíveis, para empresas de médio porte. Adicionalmente, consideram que o banco possui uma estrutura de captação granular e confortável gestão de liquidez”.

Para curto prazo, o rating ficou em ML A-3.br.

17h22 – Lincoln Portela (PL-MG) é eleito 1º vice-presidente da Câmara dos Deputados

Após saída de Marcelo Ramos (PSD-AM), destituído após trocar o PL pelo PSD e opositor declarado do presidente da República Jair Bolsonaro (PL), foi convocada para hoje nova eleição para a mesa diretora da Câmara.

O preferido do Executivo era o deputado Major Vitor Hugo (PL-GO), mas seu nome nem chegou a ser indicado pelo partido. Agora, o pastor evangélico e apresentador de TV Portela acaba sendo eleito, com 232 votos, deixando para trás a ex-ministra de Bolsonaro, Flávia Arruda (PL-DF), que ficou com 83 votos.

A 2ª secretaria acabou com Odair Cunha (PT-MG) e a 3ª, com Geovania de Sá (PSDB-SC).

17h15 – Ibovespa fecha estável, aos 110.579 pontos

17h01 – Fechamento Wall Street

- Dow Jones avança 0,60%, aos 32.121 pontos

- S&P 500 sobe 0,95%, aos 3.979 pontos

- Nasdaq tem alta de 1,51%, aos 11.434 pontos

16h55 – Ibovespa fecha em alta preliminar de 0,05%, aos 110.639 pontos

16h51 – Tesouro Direto: taxas operam mistas com ata do Fed e risco fiscal

A maior alta era nas taxas do Tesouro Prefixado 2033, com juros semestrais. O título público oferecia um retorno anual de 12,52%, superior aos 12,35% vistos ontem.

Já o Tesouro Prefixado 2029 apresentava uma rentabilidade anual de 12,34%, acima dos 12,21% registrados na terça-feira (24). As taxas do Tesouro Prefixado 2025 operavam com estabilidade.

16h33 – Fechamento Petróleo

- WTI (julho): +0,84% (a US$ 110,70)

- Brent (julho): +0,63% (a US$ 114,28)

16h27 – Fed de Kansas City anuncia aposentadoria da presidente Esther George para janeiro

16h18 – “Ata do Fomc não traz grandes mudanças no tom”, diz Luca Mercadante, da Rio Bravo

Especialista destaca, entretanto, o fato de alguns diretores terem defendido que o Fed venda hipotecas. “Caso a venda ocorra, ela será antecipada pela autoridade monetária e não deve acarretar grandes surpresas”, comentou.

“Em relação a condução da política monetária, o Fed deve manter o ritmo de aperto para as próximas reuniões, se movendo rapidamente em direção a taxa neutra de juros”, diz Mercadante.

HORA DO MERCADO

16h05 – Ibovespa vira e passa a subir 0,28%, aos 110.893 pontos

O principal benchmark da bolsa brasileira ganhou tendência de alta, acompanhando os índices americanos, que também passaram a avançar após a ata do Fomc – o Dow Jones avança 0,75%, o S&P 500, 1,19% e a Nasdaq, 1,86%.

Apesar de trazer que mais altas de 0,50 ponto percentual acontecerão, e que a taxa de juros ir além do antecipado pelo mercado, o documento publicado pelo Federal Reserve foi considerado mais brando do que o esperado no curto prazo – a instituição monetária americana não deve acelerar o processo de alta nas próximas duas reuniões.

Segundo comentários, o Fomc deve aguardar o fim do verão, período que normalmente já conta com alta procura por serviços – o que deve ser acentuado pela demanda represada pela Covid-19 – para tomar novas decisões, analisando como a inflação se comportará após o intervalo.

De qualquer forma, o Fed, pela primeira vez, sinalizou que parte os diretores já analisam elevar o juros para níveis mais restritivos.

O dólar futuro, com o respiro no curto prazo, também inverteu os sinais e passou a cair 0,28%, a R$ 4,817. O dólar comercial cai 0,07%, a R$ 4,808 na compra e a R$ 4,809 na venda.

Na curva de juros, a taxa do DI para janeiro de 2023 cai um ponto-base, para 13,41%, e a do DI apra 2023 cai três pontos, para 12,27%. Na ponta longa, tendência de alta, com os rendimentos dos DIs para 2027 e 2029 subindo, respectivamente, três e seis pontos, para 12,09% e 12,18%.

No Brasil, as maiores altas do Ibovespa são as ações ordinárias da Via (VIIA3), com mais 7,59%, seguidas pelas da Rede D’Or (RDOR3), com mais 5,23%. A MRV (MRVE3) sobe 4,69%.

Pesando sobre o índice estão as ações do Asaí (ASAI3), que caem 1,32%, bem como as da Marfrig (MRFG3), com menos 1,37%, e as da Multiplan (MULT3), com queda de 1,79%.

15h58 – Davos: Crise energética poderá levar a racionamento no inverno europeu e até recessão, dizem líderes

15h57 – Todos os membros do Fed apoiaram os planos de redução do tamanho do balanço

“Essa redução, a partir de 1º de junho, funcionaria paralelamente aos aumentos da meta para a taxa básica de juros para firmar a orientação da política monetária”, explica o Fed, em sua ata.

“Vários membros comentaram que, após a liquidação do balanço estar bem encaminhada, seria apropriado que o Comitê considerasse as vendas de hipoteca para permitir o progresso adequado em direção a uma carteira de prazo mais longo composta principalmente de títulos do Tesouro”, segue, ressaltando que tal passo nesse sentido “seria anunciado com bastante antecedência”.

Em relação aos riscos relacionados à redução do balanço, vários membros observaram o potencial de efeitos imprevistos nas condições do mercado financeiro.

15h53 – Membros do Fed dizem que a política deveria ser alterada rapidamente para a neutralidade

“Todos os participantes reafirmaram o seu forte empenho e determinação em tomar as medidas necessárias para restabelecer a estabilidade de preços”, assegurou o Fed em sua ata. “Para tanto, os participantes concordaram que o Comitê deveria mudar rapidamente a política monetária para uma postura neutra, tanto por meio de aumentos na meta para a taxa de fundos federais quanto por reduções no tamanho do balanço do Federal Reserve”.

A maioria dos participantes julgou que aumentos de 50 pontos base na faixa-alvo provavelmente seriam apropriados nas próximas reuniões. Muitos participantes avaliaram que as comunicações anteriores do Comitê foram úteis para mudar as expectativas do mercado em relação às perspectivas políticas para um melhor alinhamento com a avaliação do Comitê e contribuíram para o aperto das condições financeiras.

15h51 – “Ata do Fomc vem em tom duro, mas menos rígida do que o mercado esperava”, diz Marcelo Oliveira, CFA da Quantzed

Segundo o especialista, a ata confirma que vai ser preciso pelo menos mais duas altas de 50 pontos, não acelerando o processo no curto prazo. Do outro lado, diretores da instituição devem aguardar o fim das férias de verão, que acontece agora nos EUA, podendo acelerar o processo após esse período.

Há uma demanda reprimida pela covid-19 combinada com uma já alta movimentação econômica deste período do ano, que deve gerar dados pressionados. Por isso, altas mais agressivas, se acontecerem, virão apenas após setembro, quando o setor de serviços se normaliza.

As variáveis incluírem ainda a Ucrânia e China, mas há um tom duro, de qualquer forma. “A ata já traz o consenso de que alguns membros discutiram levar juros para níveis restritivos, ou seja, juros reais positivos, o que mercado temia”, diz.

15h49 – Fed afirma que riscos associados ao crescimento nominal dos salários continua acima da meta de inflação

O Fed ainda questionou “até que ponto as altas poupanças das famílias desde o início da pandemia e balanços saudáveis apoiariam um impulso subjacente maior do que o esperado nos gastos do consumidor e contribuem para pressões inflacionárias ascendentes”.

Além disso, alguns participantes enfatizaram que a inflação persistentemente alta aumentava o risco de que as expectativas de inflação de longo prazo pudessem se desvincular; “nesse caso, a tarefa de fazer a inflação voltar a 2% seria mais difícil”.

“A incerteza sobre a atividade real também foi vista como elevada”, segue a ata do Comitê, diante dos já citados riscos atuais, como alta de commodities de alimentos e energia.

15h48 – Baleias trocam Tether (USDT) por USDC após colapso da stablecoin TerraUSD

15h43 – Vários membros do Fed destacaram dificuldades causadas pela inflação elevada e pelo aumento da incerteza inflacionária

Inclusive pela erosão da renda e riqueza reais das famílias e por tornar mais difícil para as empresas fazer planos de produção e investimento, ressalta a ata do Fed. Apontaram também que a inflação elevada pode impedir a obtenção do emprego máximo de forma sustentada.

Entretanto, vários participantes observaram que dados mensais recentes podem sugerir que as pressões gerais sobre os preços podem não estar mais piorando. Por outro lado, também enfatizaram que as pressões sobre os preços permaneceram elevadas e que era muito cedo para ter certeza de que a inflação atingiu o pico, reforçando o cenário e incerteza.

Eles observaram que, juntamente com o adequado fortalecimento da política monetária e um eventual afrouxamento das restrições de oferta, expectativas de inflação de longo prazo bem ancoradas apoiariam o retorno da inflação a níveis consistentes com a meta de longo prazo do Comitê.

15h38 – Fed reafirma que guerra cria pressão ascendente adicional para a inflação e precisará reajustar a política ao longo do tempo

Os membros do Comitê julgaram que as implicações para a economia dos EUA eram altamente incertas. “A invasão cria uma pressão ascendente adicional sobre a inflação e provavelmente pesariam sobre a atividade econômica”, diz a minuta. “Além disso, os julgaram que os bloqueios relacionados na China provavelmente exacerbariam as interrupções na cadeia de suprimentos. Neste contexto, os participantes afirmaram estar muito atentos aos riscos de inflação”.

A redução dos gargalos de oferta, um aumento adicional na participação da força de trabalho e os efeitos decrescentes do apoio à política fiscal relacionado à pandemia foram citados como fatores adicionais que podem ajudar a reduzir os desequilíbrios de oferta e demanda na economia e reduzir a inflação no médio prazo. “Dito isto, o momento e a magnitude desses efeitos são incertos. Os membros reconheceram a necessidade de ajustar a postura da política dependendo de como esses e outros fatores se desenrolaram ao longo do tempo”, afirma a ata.

15h34 – Dólar futuro vê alta arrefecer para 0,11%, aos R$ 4,836

Dólar comercial avança 0,39%, a R$ 4,831 na compra e na venda.

15h32 – Ibovespa reduz queda para 0,06%, a 110.519 pontos, após ata do Fomc

15h31 – “Em meio ao aumento dos rendimentos do Tesouro, os custos de empréstimos aumentaram em muitos setores”, lembra o Fed

Os rendimentos do Tesouro dos EUA e a trajetória da taxa de fundos federais implícita no mercado subiram substancialmente no período, uma vez que as comunicações do Federal Reserve e os dados econômicos domésticos foram percebidos como sugerindo que um aperto mais agressivo da política monetária era provável nos próximos meses.

“Os rendimentos soberanos nas economias estrangeiras avançadas também aumentaram notavelmente”, ressalta o Fed. “Os mercados de financiamento de curto prazo permaneceram estáveis, enquanto, em meio ao aumento dos rendimentos do Tesouro, os custos de empréstimos aumentaram em muitos setores e ficaram em ou um pouco acima dos níveis pré-pandemia”.

15h30 – Bolsas americanas aceleram alta após ata do Fomc

Dow Jones avança 0,43%, S&P 500, 0,88% e Nasdaq, 1,49%.

15h28 – Para o Fed, bloqueios na China e guerra na Ucrânia seguem como principais turbulências

Segundo o Fed, os dados sugeriram que o crescimento econômico externo permaneceu sólido no 1T22, já que a maioria das economias continuou mostrando adaptabilidade às novas ondas de Covid-19.

“Os dados chineses de março e abril, no entanto, mostraram declínios na atividade manufatureira e de serviços e pioraram os gargalos de fornecimento”, diz o Fed. “A invasão russa em curso na Ucrânia também deixou sua marca nas economias estrangeiras, com o sentimento do consumidor e das empresas em declínio na Europa e os preços globais de uma série de commodities continuando a subir”.

Assim, a inflação externa aumentou significativamente ainda mais, impulsionada pelo aumento dos preços dos produtos energéticos e alimentares, bem como pelo alargamento das pressões sobre os preços aos bens e serviços essenciais. Em resposta, muitos bancos centrais em todo o mundo apertaram suas posições de política monetária.

15h15 – Fomc vê inflação persistente, com desequilíbrio de oferta

As autoridades monetárias americanas destacaram ainda que a guerra na Ucrânia deve continuar a pressionar inflação, com pressão, principalmente, nos preços de energia. Além disso, a Covid-19 na China também piora problemas do lado da oferta, com impactos na linha de produção global.

15h12 – Dados da inflação ainda não trazem queda convincente e deixam “autoridades nervosas”, diz ata do Fomc

Segundo documento, a medida de inflação atual roda a mais de três vezes a meta de 2% do banco central. Foco do Fomc será trazer inflação para a meta.

15h05 – Integrantes do Federal Reserve veem necessidade de subir juros para conter inflação

“Todos os participantes concordaram que a economia dos EUA estava muito forte, o mercado de trabalho estava extremamente apertado e a inflação estava muito alta”, destacou o documento, com riscos de uma inflação ainda mais inclinada “para o lado positivo”.

A maioria deles, além disso, veem como acertadas altas iguais para as próximas reuniões.

14h56 – Governo vai indicar conselheira do BB para conselho da Petrobras, diz O Globo

Iêda Cagni, atual presidente do conselho do Banco do Brasil (BBAS3), deve ser a indicada do governo para ser conselheira de administração da Petrobras (PETR3; PETR4), disse o colunista de O Globo, Lauro Jardim.

Essa será uma das indicações dos ministros Paulo Guedes (Economia) e Adolfo Sachsida (Minas e Energia) para o novo conselho da estatal, que deverá se alterado juntamente com o CEO da petroleira. O governo pretende mudar os seis nomes a que tem direito no colegiado.

14h48 – SEC propõe mudanças para fundos ESG, visando evitar informações equivocadas

Segundo a Bloomberg, a Comissão de Valores Mobiliários dos EUA está dando seu maior passo até agora para impedir que gestores enganem investidores quando afirmam que seus fundos estão focados em questões ambientais, sociais ou de governança. A SEC vai propor uma série de novas restrições para garantir que os fundos ESG descrevam com precisão seus investimentos.

As preocupações estão aumentando com a falta de padrões consistentes para investimentos que afirmam ser sustentáveis. “É importante que os investidores tenham divulgações consistentes e comparáveis sobre as estratégias ESG dos gestores de ativos para que possam entender quais dados fundamentam as reivindicações dos fundos e escolher os investimentos certos para eles”, disse o presidente da SEC, Gary Gensler, em comunicado.

Em uma das mudanças, a SEC expandiria uma regra existente para garantir que os fundos rotulados como ESG invistam pelo menos 80% de seus ativos de maneira alinhada com essa estratégia, além de outras padronizações.

14h45 – Curva de juros brasileiro opera mista, faltando pouco para publicação de ata do Fomc

DI com vencimento em janeiro de 2023 vê sua taxa recuar dois pontos-base, para 13,40%, bem como o para 2025, cuja taxa recua um ponto, a 12,49%.

Na ponta longa, os DIs para 2027 e 2029 têm seus rendimentos subindo, respectivamente, seis e oito pontos, para 12,11% e 12,20%.

14h44 – Rendimento dos tesouros americanos caem, faltando 15 minutos para publicação de ata do Fomc

Título com vencimento em dez anos tem taxa de 2,756%, queda de 0,4 ponto-base. Título para dois anos recua 1,7 ponto, para 2,504%.

14h41 – Dólar futuro tem alta de 0,45%, a R$ 4,852, próximo da publicação da ata do Fomc

Dólar comercial avança 0,67%, a R$ 4,844 na compra e a R$ 4,845 na venda.

14h38 – Índices americanos têm tendência de alta, próximo à publicação da ata do Fomc

Dow Jones sobe 0,01%, S&P 500, 0,35% e Nasdaq, 0,78%.

14h37 – Faltando cerca de 20 minutos para a publicação da ata do Fomc, Ibovespa recua 0,21%, aos 110.346 pontos

14h20 – Principais bolsas europeias fecham com altas consistentes nesta quarta

Houve alguns dados positivos ontem, com a leitura do PMI para a zona do euro em maio chegando a 55,8, um pouco acima das estimativas, mostrando resiliência do ambiente de negócios, apesar da guerra também insistente e cada vez mais recorrente.

Ainda assim, as preocupações globais com a inflação, especialmente em alimentos e energia, e o crescimento limitaram os ganhos.

- Stoxx 600: +0,63%

- DAX (Frankfurt): +0,63%

- FTSE 100 (Londres): +0,51%

- CAC 40 (Paris): +0,73%

- FTSE MIB (Milão): +1,57%

- MOEX (Moscou): +2,03%

14h11 – Para Ucrânia, Rússia tenta “chantagear” o mundo ao estrangular rotas de grãos no Mar Negro

A Rússia está tentando “chantagear” a comunidade internacional com uma oferta para desbloquear os portos marítimos ucranianos se as sanções contra ela forem diminuídas, disse hoje o ministro das Relações Exteriores da Ucrânia, Dmytro Kuleba, no Fórum Econômico Mundial em Davos, na Suíça.

Isso é “chantagem clara, você não poderia encontrar um exemplo melhor de chantagem nas relações internacionais”, disse Kuleba, segundo a CNN internacional.

Ele alertou que, se a Rússia não suspender o bloqueio às exportações ucranianas de produtos agrícolas, todo o ciclo agrícola será interrompido e poderá desencadear uma “crise alimentar de vários anos”.

13h55 – Câmara dos Deputados pode analisar projeto de teto de 17% do ICMS hoje

Segundo informa a Câmara dos Deputados, a sessão extraordinária das 13h55 desta quarta-feira (25), deve contar com a análise o projeto que considera essenciais bens e serviços relativos a combustíveis, energia elétrica, comunicações e transporte coletivo, impedindo a aplicação de alíquotas de tributos iguais às de produtos listados como supérfluos.

O Projeto de Lei Complementar 18/22, de autoria do deputado Danilo Forte (União-CE), e abraçado como urgente pelo próprio presidente da Câmara, Arthur Lira (PP-AL), era para ter sido votado ontem, mas não houve avanço.

O novo texto prevê que a União compense os estados se houver perda de arrecadação.

13h52 – BofA acredita que shopping brasileiros podem crescer a partir de varejistas menores

Segundo o documento, os principais varejistas já estão presentes em quase metade do portfólio das operadoras de shoppings, o que abre “oportunidade de crescimento” das marcas menores nos portfólios dos varejistas, “alavancadas pelos relacionamentos existentes com os varejistas”.

Como exemplo, o BofA usa a Farm, do Grupo Soma (SOMA3), que está presente em metade dos shoppings, mas suas outras pequenas marcas ainda são pouco penetradas. O mesmo vale para Vivara (VIVA3), Arezzo (ARZZ3) e Renner (LREN3).

“Multiplan (MULT3) é a melhor escolha”, ressalta o BofA. “Continuamos a preferir nomes de qualidade focados no consumidor de alta renda resiliente com uma estratégia vencedora de cobrança de aluguel pós-pandemia”.

A análise mantém recomendação de compra para Iguatemi (IGTI11), pelo portfólio de qualidade, e Aliasnce Sonae (ALSO3), pela valorização; e classifica brMalls (BRML3) como underperform, pela “recuperação atrasada”.

13h39 – Em Davos, Guedes defende maior integração e volta a falar da moeda única “peso-real”

“Eu acho que vamos ver, provavelmente, o peso-real”, disse em evento no Fórum Econômico Mundial ao defender maior integração na América Latina e falando de um cenário para 15 anos. O tema tinha sido aventado em 2019, mas não avançou, sobretudo após a troca do governo argentino.

13h34 – Relator traz parecer de projeto do ICMS e inclui gatilho para compensar Estados

O relator do PLC que estabelece um teto de 17% para o ICMS sobre energia elétrica e combustíveis, deputado Elmar Nascimento (União Brasil-BA), incluiu em seu parecer preliminar um gatilho temporário que poderá ser acionado pelos Estados para que eles sejam compensados por eventual perda de arrecadação com o tributo.

Essa negociação foi feita por líderes da base governista na Câmara com o Ministério da Economia. A expectativa é de que a votação ocorra ainda nesta quarta-feira, 25.

Para facilitar a aprovação da proposta, principalmente no Senado, o relatório negociado pelos parlamentares prevê que a União compense os Estados quando a perda global de arrecadação com o ICMS for superior a 5%. Esse gatilho será temporário e deixará de valer depois de seis meses, em uma espécie de “período de transição”. (Estadão Conteúdo)

13h28 – Ministério da Justiça notifica Gol, Latam e Azul sobre irregularidades cometidas na pandemia

Por meio da Secretaria Nacional do Consumidor (Senacon), a ministério cobra explicações das empresas Gol (GOLL4), Azul (AZUL4) e Latam por supostas irregularidades cometidas em relação a cancelamento de voos e reembolsos durante a pandemia de Covid-19.

Isso porque, segundo dados da secretaria, as reclamações nesse sentido cresceram 410% de 2019 para 2021 — de pouco mais de 5 mil para 26,4 mil. As reclamações cresceram justamente na época em que os consumidores deveriam ser contemplados por regras criadas em razão da pandemia: reembolso em 12 meses, remarcação da viagem ou uso do crédito em até 18 meses dos bilhetes.

O governo diz que as empresas têm 10 dias, a partir desta quarta-feira (25), para darem uma resposta. Procurada, a Latam disse que se manifestará quando for notificada. A Gol disse que não comentará o assunto. “Todas as manifestações se darão nos autos.” A Azul não respondeu até esta publicação. (Estadão Conteúdo)

13h06 – Maior empresa de petróleo da Noruega deixa definitivamente a Rússia

Em 27 de fevereiro de 2022, a estatal Equinor decidiu iniciar o processo de saída das Joint Ventures da empresa na Rússia. Desde então, interrompeu todos os novos investimentos no país, parou de negociar produtos de petróleo e gás da Rússia e anunciou uma redução de US$ 1,08 bilhão no balanço patrimonial em 31 de março de 2022.

A Equinor agora transferiu suas participações em quatro joint ventures russas para a gigante russa Rosneft e está liberada de todos os compromissos e obrigações futuras.

“A saída de todas as Joint Ventures foi concluída de acordo com as sanções norueguesas e da UE com relação à Rússia”, diz comunicado oficial da empresa, que é gerida pelo Estado norueguês, através do Ministério do Petróleo e Energia.

HORA DO MERCADO

13h02 – Ibovespa tem leves perdas de 0,11%, a 110.454 pontos, à espera de ata do Fomc; bancos pressionam

O benchmark da bolsa brasileira registrava leves perdas na sessão desta quarta-feira, com os investidores investidores aguardam a divulgação da minuta da última reunião de política monetária, prevista para as 15h (horário de Brasília).

“A ata do Fomc deve mostrar um debate em torno das taxas neutras e se a autoridade deve ou não mover os juros para território restritivo”, prevê o Bank Of America. A ata do Fed também pode moldar debate sobre o que vem depois das altas de juros em junho e julho.

A perspectiva de alta de juros diminui o apetite por ativos de risco e tem penalizado sobretudo as ações de tecnologia. Ontem, o Nasdaq caiu 2,35% depois que a empresa de mídia social Snap revisou suas projeções de crescimento para baixo – as ações da companhia caíram 43%. Já a sessão desta quarta é de alta de 0,56% para o índice de tecnologia, enquanto S&P500 avança 0,23% e o Dow Jones tem leve queda de 0,08%.

Por aqui, os investidores também monitoram a possibilidade de votação hoje na Câmara dos Deputados de proposta que fixa teto de 17% para a alíquota do imposto sobre circulação de mercadorias e serviços (ICMS) sobre combustíveis e energia elétrica.

As maiores baixas se concentram no setor financeiro, com Banco Pan (BPAN4), Banco Inter (BIDI11) e Santander Brasil (SANB11) em queda entre 3% e 4%. Banco do Brasil (BBAS3), por sua vez, tem baixa de 2,5%. Já Americanas (AMER3) é destaque negativo no setor de consumo, com queda de mais de 3%.

Já a lista de maiores altas é encabeçada por Rede D’Or (RDOR3) e SulAmérica (SULA11), com ganhos de mais de 4%, seguidas por MRV (MRVE3). A ação da construtora sobe forte após ter a recomendação elevada pelo Credit Suisse.

No mercado de câmbio, o dólar comercial tem alta de 0,81%, a R$ 4,851 na compra e R$ 4,852 na venda.

Os juros futuros sobem: DIF23 em alta de 1 ponto-base, a 13,43%; DIF25 com avanço de 2 pontos, a 12,32%; DIF27, +0,09 pp, a 12,15%; e DIF29, +0,11 pp, a 12,23%.

12h58 – RADAR – MGLU3 abaixo de R$ 4: é hora de comprar?; Guedes acena reajuste para servidores

12h55 – Bloqueio russo no Mar Negro vai continuar pressionando preços mundiais dos alimentos, diz inteligência britânica

O bloqueio naval dos portos ucranianos, que a Rússia vem realizando desde o início da guerra, já levou a aumentos de preços globais e continuará a pressioná-los, de acordo com comunicada da inteligência britânica sobre a guerra, publicada pelo Ministério da Defesa do Reino Unido.

Desde o início da guerra, não houve atividade significativa de transporte de mercadorias, especialmente de grãos, no porto de Odessa, e “é improvável que os mecanismos de exportação terrestre da Ucrânia substituam a escassez de capacidade de transporte causada pelo bloqueio russo”, disse o relatório.

“A guerra já pressionou indiretamente os preços globais de grãos. A ameaça de um bloqueio naval da Rússia continua a dificultar o acesso de navios comerciais aos portos ucranianos, e a resultante escassez de oferta levará a um aumento ainda maior dos preços de muitos produtos básicos”, seguiu o relatório.

12h51 – Fundos globais podem vender US$ 350 bilhões em ações neste ano, diz Barclays

Esse movimento pode acontecer dado o cenário macroeconômico incerto e o aperto da política monetária. Segundo o Barclays, as saídas de ações atingiram uma média de 2,6% dos ativos sob gestão de fundos mútuos em períodos anteriores de grande liquidação, como na crise financeira de 2008. Neste ano, o percentual é de 0,3%, o que sugere que outros 350 bilhões de dólares em vendas de ações estão para acontecer em 2022, a menos que os temores de recessão arrefeçam.

Os fundos mútuos vêm sendo vendedores líquidos de ações neste mês pela primeira vez desde agosto de 2020, embora as saídas de ações sejam pequenas em comparação com a entrada recorde de 1,3 trilhão de dólares desde 2020, disse o Barclays.

As tendências macroeconômicas e de revisão de lucro por ação “tornaram-se negativas, o que sugere que a direção está inclinada para mais saídas (do segmento ações), embora a magnitude não seja clara neste estágio”, acrescentou o banco. (com Reuters)

12h36 – Índices setoriais operam sem direção definida neste momento

Do lado das altas, o de Consumo (ICON) avança 0,58%; seguido pelo de Utilidade Pública (UTIL), com mais 0,38%; pelo de Energia Elétrica (IEE), que ganha 0,28%; e pelo de Imobiliário (IMOB), com mais 0,11%.

Do lado das quedas, o índice Financeiro (IFNC) lidera, com menos 1,60%; seguido por Industrial (INDX), baixa de 0,62%; e Materiais Básicos (IMAT), com menos 0,39%.

12h30 – Cade aprova por unanimidade compra do Big pelo Carrefour (CRFB3); ações caem mais de 2% no momento

O plenário do Conselho Administrativo de Defesa Econômica encerrou análise da compra do grupo Big pelo Carrefour, aprovando a aquisição por unanimidade. A compra foi anunciada em 2021, por R$ 7,5 bilhões. Em janeiro, o órgão já havia recomendado a aprovação do negócio.

Para o Cade, o negócio não traz efeitos negativos para o varejo brasileiro e agora o Carrefour passa a controlar o Big, o Sam’s Club, o Bompreço e o Mercadorama.

Neste instante, CRFB3 vale R$ 19,38, queda de 2,27%.

12h18 – BCE não está pronto para discutir a redução de seus € 5 trilhões em títulos, indo na contramão do Fed

O Banco Central Europeu provavelmente manterá sua carteira gigantesca de dívida soberana, à medida que começar a aumentar as taxas de juros, de acordo com o Wall Street Journal, citando autoridades do BCE e destacando a linha tênue que está trilhando ao apertar a política monetária para combater a inflação enquanto tenta não enfraquecer as economias mais frágeis do bloco.

Ao manter seus títulos soberanos, o banco estaria oferecendo algum alívio para os governos mais endividados da região, divergindo ainda mais do Federal Reserve dos EUA, que planeja começar a reduzir seus títulos na próxima semana.

“Não espero nenhuma discussão sobre isso pelo menos até o final deste ano e no próximo ano. Portanto, vamos nos concentrar nas taxas [de juros]”, disse em Davos Klaas Knot, que faz parte do comitê de definição de taxas do BCE como governador do banco central holandês. “Isso implicará que teremos um grande balanço ainda por algum tempo”.

12h14 – Persistência de alta dos preços de alimentos eleva risco de fome e de turbulência política no mundo

11h51 – Simone Tebet (MDB) se diz preparada para chegar ao segundo turno em 2022

Pré-candidata do MDB à Presidência da República, a senadora pelo Mato Grosso do Sul falou pela primeira vez após o seu partido e o Cidadania afirmarem que ela é o nome para representar a chamada “terceira via” na corrida presidencial deste ano. “Todo Brasil clama pelo centro democrático e a esse clamor o MDB também grita ‘presente’, tendo ao lado o Cidadania, e em breve, não tenho dúvidas, o PSDB”, disse. “A esse clamor eu também respondo ‘sim, eu estou presente’. É um clamor da urgência”, ressaltou.

“Essa urgência faz com que nós, do centro democrático, nos apresentemos ao Brasil para dizer que temos um jeito certo de governar e não é esse que está aí. A urgência passa por deixarmos muito claro ao Brasil que o maior desafio que nós temos e a maior missão é pacificar o Brasil, dialogar com o Brasil e resolver os problemas do Brasil”, resumiu a senadora.

“Quero de público dizer que estou pronta, estou preparada, me sinto honrosa com essa missão, ciente da responsabilidade, que nós vamos lograr êxito e que nós vamos para o segundo turno e depois o centro democrático vai ganhar essas eleições”, sentenciou.

11h43 – DoE: estoques de petróleo tiveram queda de 1,019 milhão de barris na semana passada nos EUA, ante consenso de baixa de 600 mil

Já estoques de gasolina caíram 482 mil, ante previsão de queda de 1,2 milhão

HORA DO MERCADO

11h33 – Ibovespa reduz perdas e cai 0,12%, aos 110.450 pontos, com virada das Bolsas em NY

O Ibovespa opera entre perdas e ganhos e ensaia uma recuperação à medida que os índices em Nova York também se firmam no terreno positivo. Os investidores aguardam a divulgação da minuta da última reunião de política monetária, prevista para as 15h (horário de Brasília). “A ata do Fomc deve mostrar um debate em torno das taxas neutras e se a autoridade deve ou não mover os juros para território restritivo”, prevê o Bank Of America.

A perspectiva de alta de juros diminui o apetite por ativos de risco e tem penalizado sobretudo as ações de tecnologia. Ontem, a Nasdaq caiu 2,35% depois que a empresa de mídia social Snap revisou suas projeções de crescimento para baixo – as ações da companhia caíram 43%.

Hoje, ações de consumo, bancos e techs lideram as baixas do Ibovespa. A maior queda é de Americanas (AMER3), recuando 4,5%, seguida por Santander Brasil (SANB11), em baixa de 3,26%, e Banco Pan (BPAN4), caindo 2,7%.

Já a lista de maiores altas é encabeçada por 3R Petroleum (RRRP3), subindo 3,43%, seguida por Rede D’Or (RDOR3) e MRV (MRVE3), que avançam, respectivamente, 3,16% e 2,77%.

O dólar reduz ganhos e sobe 0,27%, a R$ 4,825 na compra e R$ 4,826 na venda.

Os juros futuros sobem nos vencimentos mais longos: DIF23, estável, a 13,42%; DIF25, estável, a 12,30%; DIF27, +0,03 pp, a 12,09%; e DIF29, +0,04 pp, a 12,16%.

Em Nova York, o Dow Jones avança 0,47%, enquanto S&P 500 e Nasdaq sobem, respectivamente, 0,69% e 1,07%.

11h31 – Magazine Luiza (MGLU3) abaixo de R$ 4: é hora de comprar a ação?

11h14 – Para Credit Suisse, Banco Central do Brasil está enfrentando um dos ambientes mais desafiadores vistos desde 1999

Os analistas vêm sendo ressaltando uma visão mais cautelosa em relação a inflação, com o BC “enfrentando um dos ambientes mais desafiadores vistos desde o início do regime de metas de inflação em 1999”.

A inflação deve ficar em 9,8% em 2022 e 5,1% em 2023, acima dos limites superiores das metas oficiais, que ficam em 5,0% e 4,75%, respectivamente. Com isso, espera-se que a inflação acumule 27% entre 2021 e 2023, 16pp acima das metas de inflação combinadas para o período.

“Neste contexto, acreditamos que o BC precisará revisar suas expectativas para a política monetária e continuar elevando os juros em agosto, como fez na reunião de maio. Mantemos nossa projeção de alta de juros de 75bps em junho e 50bps em agosto”, conclui o Credit Suisse.

11h07 – UBS sobre o PIB brasileiro: “mesmos números, mais incerteza”

A equipe de economia do UBS reduziu sua previsão de crescimento do PIB em 2022 para a China de 4,2% para 3%, devido a restrições de mobilidade relacionadas à pandemia, e sublinha que o desempenho econômico do Brasil está altamente correlacionado ao da China.

“Desde o 4T21, o crescimento vem surpreendendo positivamente no Brasil. Não foi extraordinário, embora certamente melhor do que as estimativas do mercado até o 3T21, quando o PIB teve um desempenho ligeiramente negativo e alguns começaram a esperar o início de uma recessão”, lembra o UBS.

“Acreditamos que a maior parte do desequilíbrio remanescente e inesperado entre bens comercializáveis e não comercializáveis se deve à alta inflação em curso, que está amortecendo o varejo e os industriais (comercializáveis) mais do que os serviços (não comercializáveis). Os gargalos globais do lado da oferta continuam sendo um problema, dadas as interrupções na produção chinesa”, escreveu.

Usando os dados disponíveis, o UBS eleva a estimativa para o crescimento do PIB do 1T22 de 0,5% para 1%. Para o 2T22, houve redução da estimativa de crescimento para 0,1% de 0,2%. Enquanto isso, para o 3T22, a previsão é de uma queda maior: menos 1,3%, de menos 0,15%. Por fim, para o 4T22, projeção mostra uma recuperação parcial de 1%.

A média de crescimento do PIB de 2022 fica em 1,1%, com expectativa de crescimento de 1,5% em 2023.

10h51 – Após colapso, nova rede da Terra (Luna) dará criptomoedas de graça

10h35 – As ações ordinárias e preferenciais da Petrobras (PETR3;PETR4) viram e sobem respectivamente, 1,57%, a R$ 34,94, e 1,01%, a R$ 31,92

10h32 – Primeira pesquisa sem João Doria (PSDB) mostra Lula (PT) com 40% e Bolsonaro (PL) com 32%

Pesquisa CNN/RealTime Big Data, divulgada hoje, foi realizada entre segunda (23) e terça (24). João Doria desistiu oficialmente de sua candidatura na segunda-feira. Ainda assim, a pesquisa apresentou ao menos um cenário com o ex-governador de São Paulo, o que permite comparações.

Com Doria, que chegou a marcar 5%, Lula tem 39% e Bolsonaro, 31%, de modo que ambos variam dentro da margem de erro (2 pontos percentuais para mais ou menos). Ciro Gomes (PDT) fica com 8% no cenário com Doria e com 9% no cenário sem.

No cenário com Simone Tebet (MDB), que ontem à noite foi oficializada por Cidadania e MDB como candidata, não há alteração: Lula marca 40% e Bolsonaro 32%. Tebet tem 2%. Já no cenário sem Tebet e sem Doria, Lula continua com 40%, mas Bolsonaro sobe a 33%, e Ciro vai a 11%.

10h30 – Bolsas em Nova York abrem em baixa, à espera do Fomc

- Dow Jones cai 0,36%

- S&P 500 recua 0,26%

- Nasdaq opera em baixa de 0,23%

10h29 – Ações do Carrefour (CRFB3) recuam 1,16%, a R$ 19,60, antes do Cade avaliar compra do Grupo Big pela companhia

10h26 – Todos os setores da bolsa operam no vermelho, com destaque para financeiro e consumo

O índice financeiro cai 0,63%, aos 10.530 pontos, enquanto consumo recua 0,61%, a 3.370 pontos.

10h14 – Ibovespa recua 0,59%, aos 109.930 pontos, após encerramento dos leilões

10h11 – As ações ordinárias e preferenciais da Petrobras (PETR3;PETR4) caem, respectivamente, 0,03%, a R$ 34,39, e 0,19%, a R$ 31,54

10h10 – Petrobras (PETR3; PETR4): Bradesco BBI acredita que projeto do teto de 17% de ICMS deve tirar pressão da companhia

A votação que deveria ocorrer ontem (24) foi adiada para hoje. Alguns parlamentares querem medidas para proteger o mercado de etanol, que seria prejudicado pela medida, mas não está claro como e se isso vai acontecer. A Câmara dos Deputados do Brasil também propôs que o governo federal compense os estados pela potencial perda de receita de ICMS pelos estados.

Para o BBI, “se o projeto for aprovado hoje ou esta semana, provavelmente tiraria alguma pressão da Petrobras, mostrando que a União está abrindo mão de algumas receitas para combater a inflação”.

“Embora possa haver muita resistência no Senado, a União está arrecadando R$ 120 bilhões em impostos com o delta do aumento dos preços dos derivados de petróleo em 2022”, conclui.

10h06 – Em Davos, Guedes diz que Brasil pode controlar inflação antes de países desenvolvidos

O ministro da Economia participa de uma mesa redonda com líderes de países emergentes no Fórum Econômico Mundial. Guedes também falou que o Brasil tem chances de crescer mais de 2% em 2022 e defendeu uma agenda de reformas para o Brasil.

“Na minha opinião, os bancos centrais de todo o mundo dormiram no volante”, disse o ministro.

10h04 – Ibovespa cai 0,5%, aos 110.027 pontos, com papéis ainda em leilão

9h47 – BBI não espera grande impacto da suspensão importação de mais quatro frigoríficos brasileiros pela China

Segundo analistas, as últimas suspensões ocorridas este ano foram relacionadas ao Covid-19 e duraram apenas cerca de 7 dias.

BBI mantém avaliação neutra para JBS (JBSS3) e Marfrig (MRFG3), com preço-alvo de R$ 36 e R$ 22, nesta ordem.

9h31 – Petrobras (PETR3;PETR4): política de preços parece inalterada por enquanto, diz BBI

Analistas afirmam que será necessário observar os próximos passos do governo, como a possível eleição de novos conselheiros, para sentir melhor se há algum risco de mudança na política de preços.

Eles acreditam que pode haver o risco de espaçar mais mudanças de preços, com impacto financeiro limitado para a empresa, mas com riscos de fornecimento.

Quaisquer alterações estatutárias, na opinião do BBI, seriam interpretadas negativamente pelo mercado. Assim, a casa mantém classificação outperform devido ao nível atraente de avaliação e e dividend yield.

9h30 – EUA: Pedidos de bens duráveis sobem 0,4% em abril, abaixo das expectativas

9h26 – Mudanças frequentes de CEO são negativas para o crédito da Petrobras (PETR3;PETR4), diz Moody’s

A decisão da Petrobras de substituir o CEO José Mauro Ferreira Coelho por Caio Paes de Andrade por Caio Paes de Andrade, a terceira mudança de CEO somente esse ano, é negativa para o crédito da estatal porque mostra o risco de interferência do governo na governança corporativa da Petrobras.

9h19 – Arco Platform registra resultados sólidos no primeiro trimestre, diz BBA

O time de research do banco destaca a impressionante conversão de valor de contrato anual (ACV, na sigla em inglês) em receita confirmando a expectativa de 100% de reconhecimento para este ciclo comercial. Os resultados também evidenciaram os benefícios da otimização da estrutura da empresa, elevando as margens na base anual. BBA prevê uma reação positiva do mercado.

O banco mantém classificação outperform para o papel, e preço-alvo de US$ 27.

9h17 – Ecorodovias (ECOR3): BBI reitera classificação outperform e preço-alvo de R$ 13, após sucesso no leilão Rio-Valadares

Após reunião com Marcello Guidotti, CEO da Ecorodovias, e Andrea Fernandes, Diretora de Relações com Investidores, para discutir os resultados do leilão da Rodovia Rio-Valadares, o Bradesco BBI espera que o projeto Rio-Valadares alcance uma taxa de retorno (TIR) alavancada/desalavancada de 15%/8%, somando R$ 2,5 para ações da Ecorodovias.

O banco estima capex total em 20% acima da previsão do governo, mas isso deve ser compensado pelo menor opex (-22%) e maior receita de pedágio (+10%). Além disso, esta nova concessão gera caixa no primeiro dia e não tem pagamento antecipado de outorga ou execução de grandes capex no curto prazo, o que, segundo estimativas, pode reduzir a alavancagem financeira para 3,9x dívida líquida/Ebitda 2023, de 4,5x. A Ecorodovias deverá concorrer a novas concessões em 2022/23.

9h03 – Dólar comercial abre em alta e avança 0,91%, a R$ 4,855 na compra e R$ 4,856 na venda

9h – Ibovespa futuro abre em queda e recua 0,52%, aos 110.820 pontos

8h53 – Arco Platform tem maior arrecadação, mas com margens mais fracas, aponta Morgan Stanley

A receita da companhia veio em R$ 430 milhões, 30% acima do limite superior do guidance do 1T22 e ligeiramente acima das estimativas do Morgan. O segmento suplementar ficou em linha com as projeções do banco, mas o Core ficou 6% acima como resultado de pedidos adicionais, que também caíram para o 2T22.

Já a margem bruta caiu para 73% devido às aquisições, abaixo das estimativas (-3pp), uma vez que o banco esperava maiores economias decorrentes da integração da cadeia de suprimentos.

Morgan Stanley permanece overweight em Arco Platform, com preço-alvo de US$ 26.

8h48 – Nubank (NUBR33): Morgan Stanley reduz preço-alvo de R$ 16 para R$ 14 e reitera classificação overweight

A equipe de análise do banco acredita que o Nubank está bem posicionado para construir uma das maiores e mais valiosas franquias bancárias da América Latina, com base em tecnologia superior, melhor satisfação do cliente, marca valiosa e forte desempenho de corte e economia de unidade.

O Morgan Stanley ainda ressalta que a empresa tem vários caminhos atraentes para aumentar o crescimento da receita, incluindo uma base de clientes em rápida expansão, lançamento e venda cruzada de novos produtos, novas geografias, fusões e aquisições e potencial expansão em novas verticais de negócios.

8h45 – Pix não está tirando mercado de cartões e favorece empresas de pagamentos, classifica BBA

Para o Itaú BBA, o meio de pagamento pode estar ajudando na aquisição de volumes, pois o dinheiro circula menos via dinheiro. Dessa forma, o banco enxerga espaço substancial para descompressão de risco para ações de empresas de pagamento, à medida que essa tendência continua. A repactuação bem-sucedida das taxas de pré-pagamento deve oferecer suporte adicional para perspectivas de lucro e múltiplos.

BBA reitera avaliação outperform para PagSeguro e Stone, com preço-alvo de US$ 28 e US$ 11 respectivamente. Para Cielo (CIEL3) mantém classificação market perform e preço-alvo de R$ 4.

8h42 – Banco Central: 90% dos servidores mantêm greve por tempo indeterminado

8h35 – Mater Dei (MATD3): XP inicia cobertura com recomendação de compra e preço-alvo de R$ 16

O time de análise vê boas perspectivas para a empresa, com alto crescimento de receita e retorno sobre o capital investido. A visão positiva é baseada em sua liderança na maioria dos mercados em que atua; um posicionamento de alta qualidade e relação próxima com as fontes pagadoras; oportunidades de crescimento orgânico com baixa exigência de Capex e altos retornos; além de opcionalidades de aquisições.

8h25 – MRV (MRVE3): Credit Suisse eleva preço-alvo para R$ 16 e classificação para outperform

Analistas esperam que a AHS representa 60% e 55% do resultado final da MRV para 2022 e 2023. Eles acreditam que a tendência de alta das taxas de hipoteca nos EUA poderia impulsionar a demanda de próprio para aluguel e, considerando o aumento da inflação de aluguel (+16% a/a), esperam que a demanda por ativos multifamiliares aumente e os cap rates permaneçam comprimidos (em 5 %).

Além disso, o banco continua cético com o negócio principal da MRV, mas vê ventos favoráveis da AHS apoiando uma possível reclassificação da ação.

Credit Suisse atualizou MRV para outperform de neutro e aumentou preço-alvo para R$ 16 de R$ 15.

8h20 – Hypera (HYPE3): Morgan Stanley mantém classificação overweight e eleva preço-alvo de R$ 37,50 para R$ 46,70

Para analistas, a Hypera está apresentando um crescimento consistente de sell-out, ganhando participação em um mercado saudável e continua a expandir as margens brutas e Ebitda, impulsionando um bom desempenho de participação.

São resultados de investimentos em pesquisa e desenvolvimento (P&D) nos últimos anos, aquisições de criação de valor (Buscopan, Takeda, Sanofi) e novas unidades de negócios (mercados institucionais). Todos eles devem continuar a ser impulsionadores positivos por vários anos.

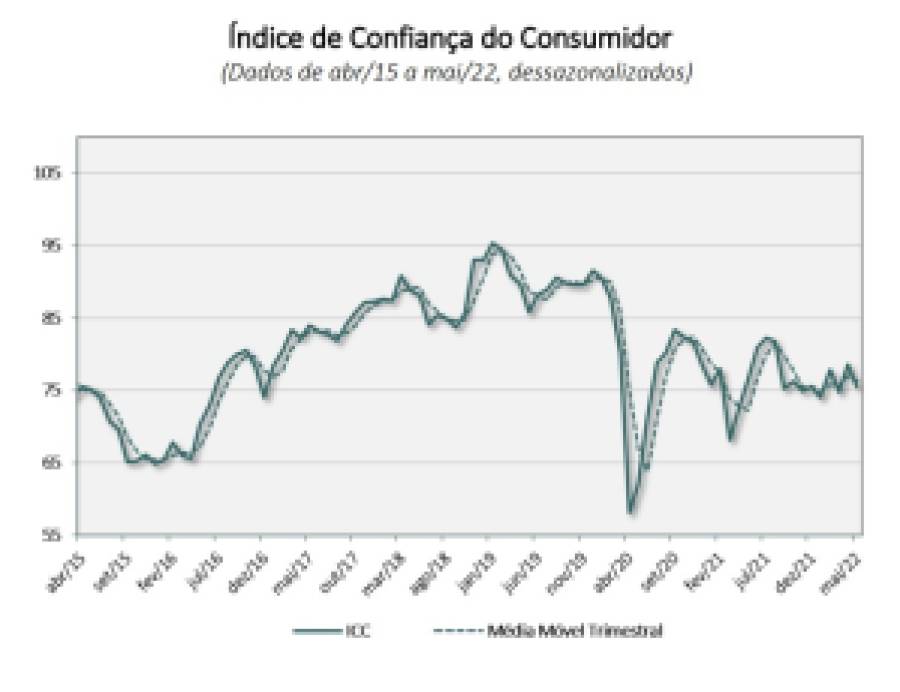

8h14 – Índice de Confiança do Consumidor (ICC), da FGV, cai para 75,5 em maio

O recuo foi de 3,1 pontos. “Os últimos resultados da confiança do consumidor mostram que apesar da melhora da pandemia e do pacote de incentivos para alívio da pressão financeira das famílias, a inflação e a dificuldade de obter emprego continuam impactando negativamente as famílias, principalmente as de menor renda”, afirma Viviane Seda Bittencourt, Coordenadora das Sondagens.

Segundo ela, há uma preocupação com a perspectivas futuras que serão afetadas por um ano eleitoral que promete ser bastante acirrado. “O cenário para os próximos meses não sinalizam uma tendência clara de recuperação, principalmente diante dos desafios expostos”, afirma.

8h11 – Commodities: Petróleo brent encosta nos US$ 115 e minério de ferro tem ligeira alta

Ainda que as Bolsas chinesas tenham respondido de forma positiva aos estímulos a empréstimos no país, pelas autoridades, o minério de ferro em Dalian terminou a sessão mais recente de negócios com uma ligeira alta, de 0,35%, a 852.000 yuanes.

Já o petróleo, parece reagir melhor à notícia, com o barril do brent para julho, na Bolsa de Londres, em alta de 1,14%, US$ 114,86. O WTI para junho, em Nova York, sobe 1,3%, a US$ 111,18. Hoje, as 11h30, os Estados Unidos divulgam dados de estoques da matéria-prima.

8h01 – Mourão diz que governo quer dar ‘previsibilidade’ a reajustes da Petrobras

7h51 – Futuros em Nova York operam entre perdas e ganhos, à espera de ata do Fomc

A divulgação da minuta da última reunião de política monetária está prevista para as 15h (horário de Brasília). “A ata do Fomc deve mostrar um debate em torno das taxas neutras e se a autoridade deve ou não mover os juros para território restritivo”, prevê o Bank Of America.

A perspectiva de alta de juros diminui o apetite por ativos de risco e tem penalizado sobretudo as ações de tecnologia. Ontem, a Nasdaq caiu 2,35% depois que a empresa de mídia social Snap revisou suas projeções de crescimento para baixo – as ações da companhia caíram 43%.

O dia também será marcado pelo número de encomenda de bens duráveis em abril (às 9h30, horário de Brasília), e por um discurso da vice-presidente do Federal Reserve, Lael Brainard, em evento na Univerdidade John Hopkins.

Veja o desempenho dos mercados futuros:

- Dow Jones Futuro (EUA), -0,09%

- S&P 500 Futuro (EUA), +0,03%

- Nasdaq Futuro (EUA), +0,18%

7h39 – Bolsas europeias têm ganhos moderados; PIB e confiança do consumidor na Alemanha são destaques

A maior economia da Zona do Euro cresceu apenas 0,2% nos três primeiros meses de 2022 (em relação ao 4T21), desempenho que já era esperado pelos economistas. Na comparação anual, o PIB avançou 3,8%. Apesar de não ser muito expressivo, o desempenho impediu que o país entrasse em recessão técnica.

Já a perspectiva de confiança do consumidor alemão para junho subiu 0,6 ponto para -26,0, após a baixa histórica de maio (-26,5). A guerra na Ucrânia e a inflação crescente continuam a minar o indicador.

Veja como operam as Bolsas europeias agora:

- FTSE 100 (Reino Unido), +0,61%

- DAX (Alemanha), +0,33%

- CAC 40 (França), +0,26%

- FTSE MIB (Itália), +0,57%

- Stoxx 600, +0,72%

7h24 – Maioria das Bolsas chinesas fecha em alta com expectativas sobre estímulos

As autoridades da China sinalizam que deve adotar medidas para impulsionar a economia, diante da atual onda de casos de Covid-19 no país. Os reguladores financeiros têm orientado os bancos chineses a ampliar o fornecimento de crédito. Enquanto isso, as estatísticas sobre infectados continua preocupando, com um aumento no número de pessoas que contraíram o vírus na capital Pequim.

Ações de tecnologia foram novamente penalizadas: Alibaba caiu 1,5%, enquanto JD.com e Baidu caíram 1,49% e 1,53%, respectivamente. Além da pressão negativa da expectativa de alta de juros, as empresas tabém repercutiram comentários de um funcionário da Comissão de Valores Mobiliários dos EUA de que “o tempo está se esgotando” nas negociações entre as autoridades americanas e chinesas sobre inspeções de auditoria.

Baidu e JD.com estão entre as chinesas colocadas pela SEC em uma lista de empresas que enfrentam possíveis fechamentos de capital nos Estados Unidos.

A gigante Didi, dona da 99 no Brasil, prosseguirá seu plano de deslistagem na Bolsa de Valores de Nova York. Cerca de 96% dos acionistas que votaram na assembleia sobre o assunto foram a favor da retirada da empresa.

- Shanghai SE (China), +1,19%

- Nikkei (Japão), -0,26%

- Hang Seng Index (Hong Kong), +0,29%

- Kospi (Coreia do Sul), +0,44%

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.